пятница, 30 августа 2013 г.

четверг, 29 августа 2013 г.

среда, 28 августа 2013 г.

Books - Интуитивный трэйдинг

Фейс Куртис — Трейдинг, основанный на интуиции

Луданов. Интуитивный трейдинг.

Луданов. Интуитивный трейдинг.

вторник, 27 августа 2013 г.

понедельник, 26 августа 2013 г.

RobotCraft - Арбитраж from Smart-lab

Авторы: RobotCraft.ru

Блог им. RobotCraft | Где начало того конца, которым оканчивается начало или волатильность - источник прибылей или убытков?

- 26 августа 2013, 10:30

- |

- RobotCraft

- Х

- |

- Ж

- |

- Печать

(ответ начинающему трейдеру)

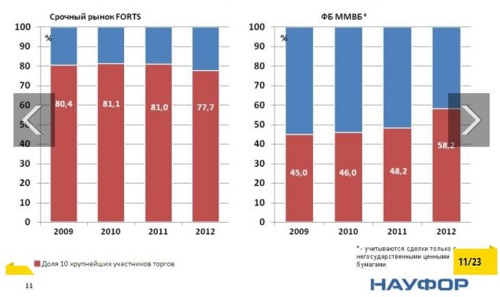

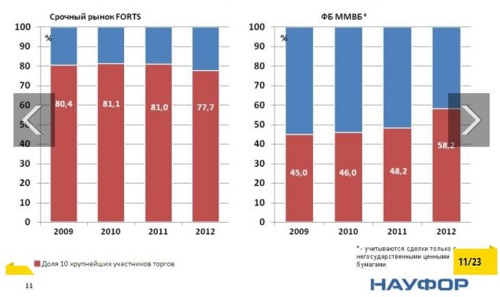

25 августа, очевидно достаточно молодой человек (ник TheRolingStones) и творческая личность, опубликовал свои впечатления от работы на фондовом рынке. Получил массу рекомендаций, начиная с того как сберечь свои духовные и физические силы и до рекомендаций как строить торговую стратегию. Этими советами можно конечно воспользоваться. Но мы, пережившие два кризиса 1998 и 2008 годов, банкротство брокеров и эмитентов хотели бы обратить внимание начинающего трейдера на нижеследующую диаграмму

10 крупнейших участников рынка на рынке производных ценных бумаг делают 80% всего оборота, а на ММВБ около 60%. На рынке Forex не работаем, поэтому однозначно утверждать не будем, но скорее всего все там аналогично.

Теперь перед простым трейдером, пусть даже самым умным, встает вопрос: А как получить свою часть прибыли? Понятно, что эти 10 участников чаще будут в прибылях, а как другие? – большинство, естественно, в убытках. И обучение здесь не помощник. У этих 10 есть все, и средства массовой информации и учителя, которые будут учить вас и понятно с какой целью.

Мы Ваш путь уже прошли и сделали для себя два важных вывода.

1. Рынок предсказать нельзя, а для того чтобы зарабатывать деньги этого и не нужно (Брюс Бэбкок)

2. Единственное, что не только не подвластно манипуляциям со стороны «золотой» десятки и более того, это им и выгодно – это волатильность, универсальное свойство как отдельной ценной бумаги, так и всего рынка в целом.

Мы предлагаем Вам совместно с нами поразмышлять о роли волатильности в биржевой торговле и ее роли в построении Вашей торговой стратегии. Как видно из названия, которое мы вынесли в заголовок публикации, все не так просто.

Волатильность – одно из ключевых понятий фондового рынка и важнейший финансовый показатель в риск-менеджменте. Так в портфельной теории Марковица утверждается, что при одинаковой доходности акций стоит выбирать актив с меньшей волатильностью. ЗАО АКБ «Национальный клиринговый центр» российского фондового рынка также использует это понятие как ключевое для расчета рисков рынка ценных бумаг (см. Методика определения риск-параметров рынка ценных бумаг ЗАО «ФБ ММВБ»).

Таким образом, волатильность в подавляющем большинстве своем ассоциируются у инвесторов с возможностью убытков, а не дохода. Поэтому и торгуют волатильность крайне редко.

В российском сегменте интернета поиск по ключевым словам «торговля волатильностью» в 99% случаев воспроизводит торговлю волатильностью опционов. А у одной уважаемой компании, находящейся на первой странице поисковой системы Google, в разделе Обучение категорически утверждается: «Торговать волатильностью возможно только в случае использования опционов».

Попытки применитьторговлю волатильностью к акциям или фьючерсамкрайне редки, а если они и есть, то суть их можно выразить названием одной из статей на эту тему: «Волатильность» может приносить доход! Но не спекулянтам! Тогда не понятно, причем здесь фондовый рынок – там сплошь спекулянты!

Правда есть одно исключение — это словосочетание «Торгуем волатильность базиса арбитража». Но и здесь только один авторRobotCraft .

Вы, наверное, заметил, что имя автора совпадает с название блога, в котором публикуется Вам ответ.

Да, это мы. И в противовес большинству, в том числе и Авторитетам (не будем уточнять каким) утверждаем, что волатильность может быть источником прибыли, а не только мерой убытков.

Здесь мы не открываем ничего нового. Проводим простейший мысленный эксперимент. Волатильности на рынке нет. Графики ценных бумаг – горизонтальные линии… И кто на таком рынке заработает? Поэтому, если на рынке нет волатильности, значит на нём нет и доходов.

Но фондовый рынок – антагонистическая система. Доходы одних формируются за счет убытков других. Поэтому и волатильность это мера, как дохода, так и убытка. Весь вопрос в том, на какой стороне этого противоречия находитесь Вы.

С нашей точки зрения, так как в биржевом сообществе волатильность это мера риска, а не дохода, то это означает, что большинство так и не научилось из волатильности извлекать доход. Отсюда и стремление торговать ценными бумагами как можно с меньшей волатильностью. А вот «золотая» десятка на этом как раз и преумножает свои капиталы. Для них волатильность – «манна небесная».

Для нас волатильность тоже источник прибылей и добиваемся мы этого специфическим управление капиталом.

Капиталом, конечно, управляют все, но вопрос в том, какое место это управление занимает в стратегии работы на фондовом рынке!

В подавляющем большинстве случаев управление капитала рассматривается не как источник дохода, а инструмент снижения убытков. Так у той же уважаемой компании, цитату с сайта которого мы приводили вначале, есть принципы управления капиталом:

Первый из них – диверсификация. Да, это инструмент снижения рисков, но не роста доходности!

Другие их принципы тоже о контроле убытков.

Всем известен классический инструмент управления капиталом Оптимальнное F. Но если внимательно присмотреться, то и здесь в основе расчета убытки (HPR=1+f*(-сделка/наибольший проигрыш)).

С нашей точки зрения, сделать волатильность источником заработка не удается потому, что в большинстве случаев управление капиталом следует после стратегии, это дополнение к ней. А надо поступать наоборот. Надо управлять капиталом не через определение объема сделок исходя из статистики портфеля, а получать определенной статистику портфеля путем управления капиталом. Это управление должно составлять суть самой стратегии. Управление капиталом предпосылка доходности, а не ее следствие.

Добиться этого сложно, но можно. Главное здесь, отказаться от взаимосвязи управления капиталом и прогноза на будущее движение цены. А большинство поступает именно так. Вначале оценивают риски, а затем управляют капиталом.

Мы не прогнозируем рынок, даже не интересуемся новостями фондового рынка, мы строим управление капиталом исходя из следующих принципов:

• Рынок предсказать нельзя, следовательно, объемы инвестирования не могут определяться ни на основании истории сделок, ни на основании данных каких-либо анализов.

• В краткосрочной, среднесрочной и долгосрочной перспективе любые направления движения цены равновероятны (выше, ниже, боковик), следовательно, ошибка входа более вероятна, чем попадание в тенденцию.

• Так число ошибок больше числа попаданий в тенденцию, на каждом шаге объем открываемой позиции должен быть минимален.

• Убыточные позиции не должны закрываться. Ошибка входа, закрываемая стопом, порождает невосполнимые убытки.

• Инвестируемый капитал распределяется по диапазону, в пределах которого наиболее вероятно будет цена бумаги. Распределение должно быть равномерным,

• Выбор ширины торгового диапазона определяется волатильностью ценной бумаги и уровнем риска, который на себя принимает трейдер.

• Распределение капитала осуществляется дискретно, с шагом цены определяемым исторической волатильностью ценной бумаги.

• Каждая порция капитала существует независимо, имеет свою цену входа и выхода.

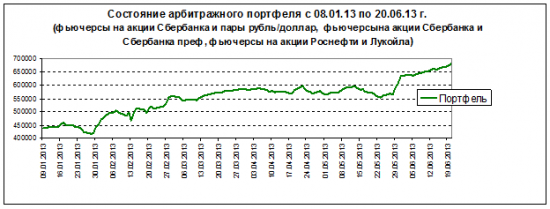

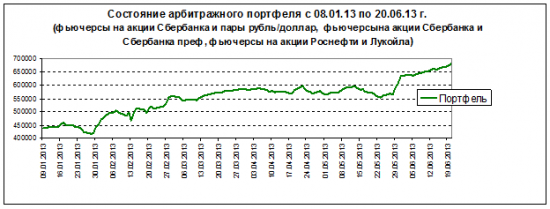

Не вдаваясь в детализацию (это вы можете посмотреть, пройдя по этойссылке), приведем лишь состояние арбитражного портфеля торгующего волатильностью базиса арбитража (см. рис. ниже)

Доходности посчитайте сами по данным графика

Мы не случайно привели Вам пример торговли волатильностью базиса арбитража. Арбитраж обладает более низкими рисками, по сравнению с торговлей отдельными ценными бумагами. Плата за это — падение доходности. Наши принципы управления капиталом делают арбитраж доступным для всех. Они сочетают в себе характерные для арбитража низкие риски и высокую для данного класса инструментов доходность. Мы спекулянты и торгуем волатильность базиса арбитража.

И в заключение. Мы не преследуем цели заставить Вас воспользоваться нашими разработками, (поэтому и не делимся подробностями). Просто хотели сориентировать Вас, куда Вам идти.

Первое – не идите за большинством.

Второе – отбросьте иллюзию о крупном выигрыше.

Третье – помните, биржевая информация отражает не состояние рынка, а интересы игроков

Четвертое – для начинающих наиболее комфортны арбитражные стратегии. Изучите эти стратегии более подробно. После этого можно будет понять как торговать волатильностью базиса арбитража. Если будут вопросы — обращайтесь. Готовы помочь.

25 августа, очевидно достаточно молодой человек (ник TheRolingStones) и творческая личность, опубликовал свои впечатления от работы на фондовом рынке. Получил массу рекомендаций, начиная с того как сберечь свои духовные и физические силы и до рекомендаций как строить торговую стратегию. Этими советами можно конечно воспользоваться. Но мы, пережившие два кризиса 1998 и 2008 годов, банкротство брокеров и эмитентов хотели бы обратить внимание начинающего трейдера на нижеследующую диаграмму

10 крупнейших участников рынка на рынке производных ценных бумаг делают 80% всего оборота, а на ММВБ около 60%. На рынке Forex не работаем, поэтому однозначно утверждать не будем, но скорее всего все там аналогично.

Теперь перед простым трейдером, пусть даже самым умным, встает вопрос: А как получить свою часть прибыли? Понятно, что эти 10 участников чаще будут в прибылях, а как другие? – большинство, естественно, в убытках. И обучение здесь не помощник. У этих 10 есть все, и средства массовой информации и учителя, которые будут учить вас и понятно с какой целью.

Мы Ваш путь уже прошли и сделали для себя два важных вывода.

1. Рынок предсказать нельзя, а для того чтобы зарабатывать деньги этого и не нужно (Брюс Бэбкок)

2. Единственное, что не только не подвластно манипуляциям со стороны «золотой» десятки и более того, это им и выгодно – это волатильность, универсальное свойство как отдельной ценной бумаги, так и всего рынка в целом.

Мы предлагаем Вам совместно с нами поразмышлять о роли волатильности в биржевой торговле и ее роли в построении Вашей торговой стратегии. Как видно из названия, которое мы вынесли в заголовок публикации, все не так просто.

Волатильность – одно из ключевых понятий фондового рынка и важнейший финансовый показатель в риск-менеджменте. Так в портфельной теории Марковица утверждается, что при одинаковой доходности акций стоит выбирать актив с меньшей волатильностью. ЗАО АКБ «Национальный клиринговый центр» российского фондового рынка также использует это понятие как ключевое для расчета рисков рынка ценных бумаг (см. Методика определения риск-параметров рынка ценных бумаг ЗАО «ФБ ММВБ»).

Таким образом, волатильность в подавляющем большинстве своем ассоциируются у инвесторов с возможностью убытков, а не дохода. Поэтому и торгуют волатильность крайне редко.

В российском сегменте интернета поиск по ключевым словам «торговля волатильностью» в 99% случаев воспроизводит торговлю волатильностью опционов. А у одной уважаемой компании, находящейся на первой странице поисковой системы Google, в разделе Обучение категорически утверждается: «Торговать волатильностью возможно только в случае использования опционов».

Попытки применитьторговлю волатильностью к акциям или фьючерсамкрайне редки, а если они и есть, то суть их можно выразить названием одной из статей на эту тему: «Волатильность» может приносить доход! Но не спекулянтам! Тогда не понятно, причем здесь фондовый рынок – там сплошь спекулянты!

Правда есть одно исключение — это словосочетание «Торгуем волатильность базиса арбитража». Но и здесь только один авторRobotCraft .

Вы, наверное, заметил, что имя автора совпадает с название блога, в котором публикуется Вам ответ.

Да, это мы. И в противовес большинству, в том числе и Авторитетам (не будем уточнять каким) утверждаем, что волатильность может быть источником прибыли, а не только мерой убытков.

Здесь мы не открываем ничего нового. Проводим простейший мысленный эксперимент. Волатильности на рынке нет. Графики ценных бумаг – горизонтальные линии… И кто на таком рынке заработает? Поэтому, если на рынке нет волатильности, значит на нём нет и доходов.

Но фондовый рынок – антагонистическая система. Доходы одних формируются за счет убытков других. Поэтому и волатильность это мера, как дохода, так и убытка. Весь вопрос в том, на какой стороне этого противоречия находитесь Вы.

С нашей точки зрения, так как в биржевом сообществе волатильность это мера риска, а не дохода, то это означает, что большинство так и не научилось из волатильности извлекать доход. Отсюда и стремление торговать ценными бумагами как можно с меньшей волатильностью. А вот «золотая» десятка на этом как раз и преумножает свои капиталы. Для них волатильность – «манна небесная».

Для нас волатильность тоже источник прибылей и добиваемся мы этого специфическим управление капиталом.

Капиталом, конечно, управляют все, но вопрос в том, какое место это управление занимает в стратегии работы на фондовом рынке!

В подавляющем большинстве случаев управление капитала рассматривается не как источник дохода, а инструмент снижения убытков. Так у той же уважаемой компании, цитату с сайта которого мы приводили вначале, есть принципы управления капиталом:

Первый из них – диверсификация. Да, это инструмент снижения рисков, но не роста доходности!

Другие их принципы тоже о контроле убытков.

Всем известен классический инструмент управления капиталом Оптимальнное F. Но если внимательно присмотреться, то и здесь в основе расчета убытки (HPR=1+f*(-сделка/наибольший проигрыш)).

С нашей точки зрения, сделать волатильность источником заработка не удается потому, что в большинстве случаев управление капиталом следует после стратегии, это дополнение к ней. А надо поступать наоборот. Надо управлять капиталом не через определение объема сделок исходя из статистики портфеля, а получать определенной статистику портфеля путем управления капиталом. Это управление должно составлять суть самой стратегии. Управление капиталом предпосылка доходности, а не ее следствие.

Добиться этого сложно, но можно. Главное здесь, отказаться от взаимосвязи управления капиталом и прогноза на будущее движение цены. А большинство поступает именно так. Вначале оценивают риски, а затем управляют капиталом.

Мы не прогнозируем рынок, даже не интересуемся новостями фондового рынка, мы строим управление капиталом исходя из следующих принципов:

• Рынок предсказать нельзя, следовательно, объемы инвестирования не могут определяться ни на основании истории сделок, ни на основании данных каких-либо анализов.

• В краткосрочной, среднесрочной и долгосрочной перспективе любые направления движения цены равновероятны (выше, ниже, боковик), следовательно, ошибка входа более вероятна, чем попадание в тенденцию.

• Так число ошибок больше числа попаданий в тенденцию, на каждом шаге объем открываемой позиции должен быть минимален.

• Убыточные позиции не должны закрываться. Ошибка входа, закрываемая стопом, порождает невосполнимые убытки.

• Инвестируемый капитал распределяется по диапазону, в пределах которого наиболее вероятно будет цена бумаги. Распределение должно быть равномерным,

• Выбор ширины торгового диапазона определяется волатильностью ценной бумаги и уровнем риска, который на себя принимает трейдер.

• Распределение капитала осуществляется дискретно, с шагом цены определяемым исторической волатильностью ценной бумаги.

• Каждая порция капитала существует независимо, имеет свою цену входа и выхода.

Не вдаваясь в детализацию (это вы можете посмотреть, пройдя по этойссылке), приведем лишь состояние арбитражного портфеля торгующего волатильностью базиса арбитража (см. рис. ниже)

Доходности посчитайте сами по данным графика

Мы не случайно привели Вам пример торговли волатильностью базиса арбитража. Арбитраж обладает более низкими рисками, по сравнению с торговлей отдельными ценными бумагами. Плата за это — падение доходности. Наши принципы управления капиталом делают арбитраж доступным для всех. Они сочетают в себе характерные для арбитража низкие риски и высокую для данного класса инструментов доходность. Мы спекулянты и торгуем волатильность базиса арбитража.

И в заключение. Мы не преследуем цели заставить Вас воспользоваться нашими разработками, (поэтому и не делимся подробностями). Просто хотели сориентировать Вас, куда Вам идти.

Первое – не идите за большинством.

Второе – отбросьте иллюзию о крупном выигрыше.

Третье – помните, биржевая информация отражает не состояние рынка, а интересы игроков

Четвертое – для начинающих наиболее комфортны арбитражные стратегии. Изучите эти стратегии более подробно. После этого можно будет понять как торговать волатильностью базиса арбитража. Если будут вопросы — обращайтесь. Готовы помочь.

Правильный интрадей от Smart-Lab и Чурилова журнала Wallstr

Источник issuu.com/thewallstreet/docs/wallst_7_13 стр 126

Блог им. ontrade | Пост, который принесет трейдерам пользы больше, чем все посты атаманов и прочих "бывалых"

Тут на выходных начали жевать сопли мол раньше какие люди-богатыри были, какие посты писали и прочее.

smart-lab.ru/blog/136886.php

Дошло до утверждения, что якобы для того пост написан, "дабы народ понимал чудовищную пропасть между нынешней шушерой выдающей себя за «гуру рынков и наставников» и теми ребятами — позволю себе привести пару постов Настоящего ТРЕЙДЕРА и ЧЕЛОВЕКА Александра Ермаченко".

Так вот утверждаю, и небезосновательно, что в 90-ых никто не умел торговать на фондовом рынке. Играли в рынок как в рулетку. А также занимались скупкой акций, да темными и полутемными делишками, и если кому удавалось урвать что-то существенное - сваливали за бугор. Кто остался, про того ничего и не слышно как про мастеров, ибо как не умели, так и не умеют, и таких примеров масса. большая часть ушла с рынка вообще, оставшаяся часть, за редчайшими исключениями, - сейчас в околорынке или манагеры.

А чтобы было понятно, какая пропасть действительно лежит между кустарными физ-мат умельцами того эмбрионного фондового рынка, из 90-ых, и нынешними мастерами, приведу в пример пост, который я прочитал не так давно, свежий пост, написанный обычным трейдером.

итак, для затравочки пару абзацев от атамана:

«В партикаузальных системах энтропия, по определению Неймана, равна “количеству (микроскопической) информации, которая теряется при (макроскопическом) описании”. Но в омникаузальных системах макросостояние, информационно богаче любого отдельного микросостояния. Поэтому при переходе с микро- на макроуровень информация не теряется, а приобретается, что и приводит, к отрицательной величине энтропии в таких системах.

Полным описанием любого микросостояния является его функция состояния (пси-функция в терминах Неймана), квадрат модуля которой интерпретируется как плотность вероятности. Она представляет собой результат взаимодействия пси-функций отдельных элементов. Поэтому любому весьма специальному микросостоянию, обеспечивающему реализацию маловероятного макросостояния, соответствует весьма специальный вид пси-функции. Повысить, причем резко, вероятность такого макросостояния можно лишь путем перенормировки вероятностей фсех микросостояний, которые в классической теории вообще полагаются равновероятными.

Таким образом, макросостояние фондового рынка обеспечивает реализацию соответствующих микросостояний через перенормировку вероятностей, в результате которой круг возможных микросостояний, а следовательно, и макросостояний, резко сужается, причем его мода может сместиться к самому “хвосту” распределения… таки дела. Вот, например, порядок (длинна непрерывной серии aaaa… или bbbb…) того макросостояния, что мы наблюдаем сейчас на рынке – равен 9+-1, что означает (для меня по крайней мере) что я встану в контртрендовый свинг, если в понедельник будет день роста».

Ну что, торговцы, много чего поняли? кто поглупее, подумали что это грааль наверно, ведь слов много умных… да еще индейскими легендами окутано все...

А вот вам нормальный текст нормального человека, опубликовано здесь (стр.126):

issuu.com/thewallstreet/docs/wallst_7_13

Основные постулаты внутридневной торговли

Эпиграф:

«удовольствие это быстротечное, поза нелепая, а расход энергии окаянный»-

имел ли ввиду Филип Дормер Стенхоп, 4-й граф Честерфилд, секс или внутридневную торговлю?

Вступление. Таймфрейм периода «интрадей».

Когда говорят о таймфрейме (торговом периоде), то очень часто сводят его к определению с очень узким смыслом — как масштаб графика цены. На самом деле понятие таймфрейма — ВАЖНЕЙШЕЕ в биржевой торговле, базовое, первоначальное и первопричинное, и требует полноценного осмысления каждым трейдером.

В зависимости от выбранного таймфрейма мы определяем торговые инструменты, объемы позиций, допустимые риски, формулируем личные торговые правила и основные постулаты своей торговой стратегии.

Таймфрейм в широком смысле — это временной период, в течение которого трейдер планирует завершить открытую сделку с запланированной прибылью, это масштаб желаемого/придуманного/играемого им будущего движения цены. Это не обязательно означает период удержания позиции, потому что по факту трейдер может закрыть сделку в результате «досрочного» достижения желаемых уровней цены/прибыли или по стоп-лоссу. Но это именно масштаб желаемого движения цены, которые трейдер играет в настоящий момент. А каким масштабом графика он пользуется для отслеживания рыночной ситуации — второстепенный и не самый важный вопрос, как правило масштаб графика трейдера на один-два таймфрейма меньше и больше масштаба играемого им движения: формирование недельных движений мы смотрим на «дневках» и «месяцах»; перспективы движения внутри торгового дня оцениваем по часовикам; играя возможное закрытие каждого часа, мы при этом активно пользуемся 5-минутными графиками.

Осознание того, в каком таймфрейме ты совершаешь сделку, какую прибыль и за какое время ты планируешь получить от нее, помогает по-другому оценить точку входа и скорректировать время и уровни выхода из позиции. Более того, необходимо для определения входа и выхода учитывать и календарное время, конец или начало месяца, время отсечек к годовым собраниям, время выхода корпоративной отчетности и прочее.

Забегая вперед, скажу, что для каждого таймфрейма существуют свои правила торговли и риск-менеджмент. Более того, в зависимости от таймфрейма правила игры могут меняться на ПРОТИВОПОЛОЖНЫЕ. Например, на малых таймфреймах надо резать прибыль, на больших — давать ей расти. На больших таймфреймах стоп-лоссы ставить нужно, на малых нужно правильно управлять объемом позиции, а игровые стопы не нужны вовсе. Большие таймфреймы караулят тренды, но контртрендовые стратегии в интрадее на порядок прибыльнее. Чем меньше («младше») торговый период, тем больше в нем активной торговли и меньше «инвестирования», меньше удержания торговой позиции, больший объем используемых заемных активов.

Сегодня мы поговорим о таймфрейме периода «интрадей», то есть о торговле внутри дня, о базовых правилах интрадейной торговли.

1. Суть внутридневной торговли.

Правильный трейдер-интрадейщик, которого мы в дальнейшем будем называть просто Трейдером, планирует открывать и закрывать сделку в течение торгового дня. Переносы через ночь (овернайт) возможны, но эти случаи он рассматривает как исключения.

Его целью является получение относительно стабильного дохода на растущем, падающем и «боковом» рынке за счет совершения арбитражных и коротких спекулятивных операций (использующих неэффективности рынка) с ограниченным риском.

Он не стремится обогнать рынок и ориентируется на абсолютную доходность.

Торгует он исключительно высоколиквидными российскими акциями («голубыми фишками»), в обе стороны, т.е. использует и лонг (покупку акций и продажу по ценам выше цены покупки), и шорт (продажа акций, взятых взаймы у брокера, и откуп их на рынке по более низкой цене).

Его торговля ведется ежедневно с постановкой временных целей выхода из позы в пределах одно-двухдневного интервала.

Его торговля ориентирована на частое совершение сделок с фиксацией небольшого дохода за каждую сделку в размере +0,5%+0,8% от объема позиции, которая может составлять от 20% до 200% от депо.

Он активно использует в торговле денежные средства, имеющиеся в его распоряжении, а также заемные активы (деньги и акции) брокера в пределах 1-го «плеча» (т.е. в размере до 100% от суммы депо).

Как правило, он не сохраняет позиции в акциях после завершения торгового дня (т.е. управляющий ограничивает риски междудневных колебаний путем продажи портфеля в конце торговой сессии и перехода в следующий день «в деньгах»).

В целом его стратегия носит арбитражный характер и ориентирована на «взятие» движений, которые возвращают цену акций во временно равновесное состояние, объективно соответствующее внешнему и внутреннему фону и сантименту фондового рынка в данный момент, путем быстрых сделок при ограниченных рисках долгого нахождения в открытой позиции.

Доходность своей торговли трейдер предполагает на уровне +0,5+1% в неделю или около +6+12% в квартал (т.е. 24-48% годовых без реинвестирования дохода, или в пределах 60% с учетом реинвестирования).

Трейдер знает, сколько его система, выстроенная под его психологические особенности и убеждения о рынке, способна генерировать прибыль в ЗАДАННЫЙ ПЕРИОД времени в более-менее безопасном режиме, то есть он знает свою СКОРОСТЬ зарабатывания.

Итак, суть внутридневной торговли заключается в прогнозировании и «взятии» движений, возвращающих цены к временно равновесным (средним) от крайних точек движения цены. Именно это предполагает взятие (набор) позиции в районе истощения сильного, но короткого движения вниз (в районе минимумов дня, или двухдневного минимума) или, наоборот, при истощении покупательского спроса — в районе максимумов дня.

В этом случае даже небольшой объем может обеспечить взятие позиции в зоне, близкой к экстремумам дня. Большой объем на покупку/продажу сам может создать такие экстремумы с очень большой вероятностью, что обеспечит «инициатору» эффективную сделку, с учетом средней внутридневной амплитуды движения (дневного размаха) по любой бумаге от «лоя» (дна) до «хая» (вершины) в размере 2-2,5%.

Такой подход легко масштабируется до 20-30 млн. долларов США под управлением Трейдера.

При большем размере депо представленная стратегия одно-двухдневных движений легко превращается в «недельную» стратегию, когда движения рынка рассматриваются более размашистые, и поза увеличивается в течение дня, но к концу каждой сессии значительно сокращается, а в конце недели как правило закрывается полностью. Т.е. торговля в рамках микротрендов может осуществляться на 5-6 высоколиквидных бумаг на реально большие суммы.

Интрадей хорош именно в сочетании с краткосрочной торговлей. Идеально выбрать направление, наметить краткосрочные цели, и вести к ним свой инструмент с интрадейными перезаходами — это увеличивает доходность в разы по сравнению со среднесрочным «держанием».

2. Техника интрадея

Позиция набирается в районе предположительных хаев или лоев дня. Интрадей — это обычно контрпозиция явленному движению. Сначала Трейдер ждет движение, а потом играет на опережение отката или отскока, предугадывая действия более крупных игроков. Иногда игра может быть построена и на ожидании движения, но взять позицию в «стоячем стакане» — для интрадейщика нередко означает потерю времени. Хорошая позиция держится обычно от 20-30 минут до часа. Большая часть отскока нередко играется в первые две пятиминутных бычьих свечи.

Таким образом, Трейдер стремиться набрать позицию таким образом, чтобы ПОСЛЕ ЭТОГО депо колебалось вокруг нуля доходности с КОНТРОЛИРУЕМОЙ и ожидаемой амплитудой. Он исходит из того, что чем более его торговая система адаптирована под различные состояния рынка, тем четче его ТС выписывает колебания вокруг нуля доходности (посмотрите разные таймфреймы — цена акций тоже колеблется вокруг каких-то ключевых уровней, иногда очень размашисто, до +-30%, но это все равно колебания).

Трейдер готов к колебаниям доходности депо в пределах +-0.5% (более рисковая игра предполагает колебания +-1.5%), это и определяет его входы и выходы, он ищет такие входы, чтобы цена могла пройти не более такого расстояния против его позиции, которое даст ему убыток не более чем в -0.5% к депо, но при этом также может с большой вероятностью и выдать +0.5% к депо, и когда будет плюс полпроцента прибыли, наш Трейдер ее зафиксирует.

Иными словами, Трейдер собирает небольшую прибыль при колебаниях вокруг нуля доходности. Он ищет момент, когда цена высоколиквидной акции претерпела быстрое и сильное изменение в одну сторону, и за ближайшие 20-30 минут может вернуться или отскочить на полпроцента/процент и берется сыграть это статистическое преимущество.

Наш Трейдер играет определенный размах движений цены с учетом уровня своего входа (уровня своей средневзвешенной цены), а не движения своего счета. Он полагает, что рынок ничего не знает про то, что у вас -1%, или -2%. Может случиться, и на самом деле это чаще всего бывает так, что именно тогда, когда у вас такой убыток, что вы торопитесь сократить объем позиции, следует поступать наоборот и увеличивать объем убыточной позиции.

Риск — это не только сумма, которую Трейдер готов потерять в трейде. Существует риск неполучения ожидаемого профита — мало ли ситуаций, когда ради +10% человек не фиксирует +7% и уезжает в минус? И пример с тейк-профитом в +10% и со стопом в -1% — из этой же серии: в обычной ситуации риск не получения дохода чрезвычайно велик.

Поэтому Трейдер не применяет в интрадее стоп-лоссы, и не режет убытки на -0.5% к позе от точки входа, для него новое снижение лишь повод добавить к позиции (он набирает позицию «лесенкой»), потому что у второго более точного входа еще больше вероятности дать прибыль.

Весь риск и манименеджмент в интрадее сводится к тому, что Трейдер управляет только средневзвешенной ценой и объемом торговой позиции, и вовсе не зависит от изменений своего счета.

А как же риски получить неконтролируемый убыток? — воскликнет просвещенный читатель, и поспешит с вопросом, потому что мы с удовольствием расскажем об этом чуть ниже.

3. Ограничение рисков в интрадее

По мнению Трейдера, игроки самых больших торговых периодов несут и самые большие риски в торговле. Самая безопасная торговая позиция «кэш», она же самая богатая по возможностям. Наш Трейдер находится в кэше до 80% торгового времени, ожидая благоприятный вход — это первая защита от повышенных рисков.

Далее, самые большие риски для Трейдера представляют собой переносы позиции через ночь, так как утренние «гэпы» создают слишком большой по интрадейным меркам убыток, если пошло не так, и нередко ломают игру на день (в 2006 году гэпы в +-5% были не редкостью).

В то же время Трейдер сокращает объем позиции, если отменились предпосылки к ожидаемому им движению. И наоборот входит в трейд там, где убыток ограничен согласно предыдущей логике движения.

Когда Трейдер выходит из позы? Когда нет условий для извлечения прибыли из данной позиции. То есть надо постоянно исходить не из того, что происходит со счетом, а ИЗ ДРУГОГО: есть возможность взять прибыль, или нет. Если да, то можно сидеть и терпеть убыток, если нет такой возможности, то даже в плюсовой позе нельзя находиться, убытки найдут тебя сами.

В отличие от наемных управляющих, которые обязаны находиться в позиции, и должны находиться в лонгах даже тогда, когда это бесполезно — и тогда они сидят, ждут чуда и в итоге режут убытки, в отличие от них у частного трейдера другие возможности — он может быть в кэше, когда не видит возможности для извлечения прибыли.

4. Стопы в интрадее

Чем меньше таймфрейм, тем меньше потребность в стопах как таковых. Потому что выходить надо при отмене условий, которые способствуют получению профита в ближайшее время, а точнее в вашем таймфрейме.

Стоп-лосс — это обычно самый невыгодный способ выйти из позы. Это максимальный убыток, который вы теоретически готовы принять в сделке. Как правило, именно такой убыток вы и фиксируете в итоге.

Есть другая техника — ты даешь рынку пройти против тебя, и выходишь на возвратном движении. Здесь точность выхода на порядок выше.

Наш Трейдер не ставит стопы, потому что это самый невыгодный способ выйти из позиции и проще сократить позицию на возвратном движении цены, переждав виртуальный убыток.

Виртуальный убыток — это всего лишь потеря времени, отсрочка в достижении плановой прибыли в рамках своего таймфрейма. Об этом мало говорят, но каждый человек имеет свою СКОРОСТЬ зарабатывания благодаря своей торговой системе. Поэтому и терять нужно строго индивидуально, а не следовать советам теоретиков, что мол надо ограничивать убытки от трейда двумя процентами от размера торгового капитала.

Многие слышали истории, как люди сливают счета не поставив стопы. На самом деле нередко ставится телега впереди лошади. Слив идет от использования чрезмерных плечей, от неправильно выставленных стоп-лоссов, которые срабатывают один за другим… да что там, все падения и кризисы происходят только от цепной реакции по ограничению убытков.

Суммы, проигранные трейдерами на стопах, многократно больше суммы убытков, которые совокупно получают те, кто стопы не ставит. Внимание, вопрос: на ком больше зарабатывает биржевой консорциум? Кто является его жертвой априори и кому выгоден миф о стопах?

Игровые стопы на младших таймреймах недопустимы. Однако всегда надо ставить катастрофические стопы, которые зависят только от поведения играемого актива — если минус 3% можно было ожидать, но -5% — нет, и это уже игра в новом, более низком диапазоне цен, то на -5% нужно сокращать позицию вне зависимости, какой убыток она причинила на счете.

Нет в интрадее другого стопа, как размер отведенной на позицию СУММЫ денег! лучше думать не о максимальной просадке, а о том, на сколько у вас лонга или шорта должно быть по деньгам при таких уровнях цен, вы должны знать свою меру лонгов и шортов для каждого уровня цены!

Умение торговать складывается из умения распоряжаться кэшем (отрабатывается вход в позицию), и умения распоряжаться акциями (ведение позиции и выход из нее). Вести позицию надо учиться (это сложно и интересно), тогда вы поймете, что цель интрадейного входа лесенкой — не набрать необъятный объем с максимальным риском, а купить конкретно нужный вам объем акций и довести позицию до цены дальше средневзвешенной цены покупки, получив прибыль. Я утверждаю, что НИКТО И НИКОГДА не сможет научиться ставить стопы правильно, можно только угадывать, когда выйти по стопам выгодно, а когда лучше переждать! На рынке очень много движений, и человек, и графики, и индикаторы дают слишком большую погрешность, должна быть система, которая объективно не зависит от ваших страхов. Нельзя научиться ставить стоп идеально, но можно с очень большой вероятностью определять ПОВТОРЯЕМЫЕ, а значит безопасные уровни! а, следовательно, можно набрать позицию так, чтобы ее средневзвешенная была лучше повторяемого уровня, и при этом вы не должны выйти за свой максимальный ОБЪЕМ позы, а не за максимальный размер риска или убытка. ЭТО СОВЕРШЕННО ДРУГОЙ ПОДХОД!

5. Основные постулаты интрадея от Трейдера.

1) Надо искать трейды (сделки от кэша до кэша) внутри сессии.

В интрадее позиции должны открываться и закрываться внутри дня, перенос овернайт — это не просто исключение, это переход на другую стратегию. Надо ориентироваться исключительно на внутридневной тайминг — если осталось полчаса до закрытия сессии или до выхода важного блока американской статистики — то ваша торговля превращается в лотерею.

2) Следует составить прогноз по рынку, чтобы определить направление игры.

Первым делом надо определить в какую сторону играть, вверх или вниз. если нет понимания, где фишка и рынок в целом окажется через час, то стоит подождать этот час в кэше.

Торговля Трейдера — это 1) умение видеть рынок 2) умение выработать и соблюдать свои правила торговли 3) контролировать риски.

Самое простое — это научиться видеть рынок — но прогнозы не помогают соблюдать правила торговли (2) и контролировать риски (3), они помогают только видеть рынок (1), выделять преобладающего игрока, выделять наиболее значимые события из новостного фона. Это кусочки ИНТУИТИВНОГО анализа, за которым будущее, ибо ни ТА ни ФА не дают никакой динамики и всегда оперируют прошлым.

3) Важно правильно выбрать акцию для игры — для интрадея это очень важно.

Позиция должна быть такой, чтобы хватило на 2-3 заявки, при этом заявка по более выгодной цене должна быть больше, желательно в полтора-два раза. при этом плечевая поза должна браться с тем расчетом, что она должна быть быстро сдана в плюс, и не должна быть в минусе. Т.е. правильно использовать плечи не как кредит, а как аварийную позицию, когда цена такая, что многовероятен немедленный возврат и сделка выглядит сверхпривлекательно. Для каждой бумаги в зависимости от размера вашего депо определите удобные объемы, например 10 или 20 000 лотов, чтобы не путаться когда будете ее сдавать. Взяв позицию, СРАЗУ ставьте заявку там, где вы рассчитываете выйти, потом исправите, но иногда можно тут же из позы выйти с профитом, чем точнее вы входите, тем меньше время вашего нахождения в позе, в интрадее важно не столько взять +1% вместо +0,5% к позе, а важно взять быстро, не высиживая, чтобы иметь свободными руки и деньги для других сделок, иногда более перспективных. Не стесняйтесь сдавать позицию в ноль, если движения в вашу сторону не происходит 10-15 минут, лучше выйти и снова оглядеться.

5) Пробуйте сначала мысленную первую сделку или на очень маленький объем.

Выбрав направление, акцию, и определив объем, первую сделку всегда совершаем мысленно, типа «вот здесь бы я взял, чтобы там сдать», и 5 минут наблюдаем, что происходит с этой виртуальной позицией (для такой настройки неплохо помогает демосчет). Нередко настроение или другой человеческий фактор дает погрешность при входе в сделку, сначала надо настроиться на рынок. Нередко ошибка входа оказывается в полпроцента и более, нередко именно наблюдая за виртуальной позой обнаруживаешь, что в данный момент фишка ведет себя неадекватно и непредсказуемо, и отказываешься от игры в ней совсем. обычно первая реальная сделка идет примерно через 0,4-0,6% после мысленного входа.

6) В интрадее очень редко когда стоит играть на «пробой» уровней.

Даже если уже пошло агрессивное движение, не стоит торопиться, и по-прежнему надо выставить свою ранее выверенную заявку. Главное правило интрадея — не поддаваться сильному движению в стакане, не метаться, не хватать позу только потому, что пошло движение. Также надо избегать в интрадее сделок «по рынку», не бейте в крупную чужую заявку, если готовы брать/продавать, ВСЕГДА ставьте заявку на более выгодных уровнях, это даст вам время если что снять ее. Или наберите заявку и подержите ее «в воздухе», на всякий случай имея в виду, что все-таки ударите в чужую крупную встречную заявку, нередко это дает более выгодный вход или выход, а иногда влечет и отказ от сделки.

7) Соблюдайте риск-менеджмент (включая управление риском не достижения цели).

Интрадей ориентирован на то, что позиция должна приносить от 0,3% до +1% процент прибыли.

Не входите в позицию, если вы не видите потенциал движения в вашу сторону хотя бы на процент, у вас должен быть запас в движении.

Если вы взяли не у лоев, то отсчитайте 1% от показанных реальных лоев и измените точку своего выхода из позы, даже пусть это в ноль, не пытайтесь вытянуть больше, лучше перезайдите. Отсчитывайте размахи ТОЛЬКО от явленных хаев и лоев, а не от вашего входа в позицию!

Графики перед собой надо держать пятиминутные, исходите из того, что редко какой отскок после пролива укладывается в одну пятиминутку, обычно в две-три, так что если удалось взять у лоев, то держите до окончания второй белой свечи.

Если вы из крупного минуса выходите в плюс - обязательно выйдите в кэш и осмотритесь, «подержите» плюс в руках, нередко люди ждут плюса после убытков, не фиксируют его и снова уезжают в минус, на этот раз надолго.

Трейдер обращает Ваше внимание, что самое главное в торговле — это вовсе не прирост депо в процентах и рублях. Самое главное — ваши правильные действия, которые собственно и приводят к успеху на бирже.

постпиграф:

… несмотря на распространенное заблуждение, секс не так энергозатратен, как думает большинство. От партнера лучше в течение часа убегать (энергозатраты — 485 ккал), уплывать (460 ккал) или даже просто быстро уходить (215 ккал), чем заниматься любовью. Надеюсь мне удалось показать, что интрадей стоит затраченных на его изучение энергии.

smart-lab.ru/blog/136886.php

Дошло до утверждения, что якобы для того пост написан, "дабы народ понимал чудовищную пропасть между нынешней шушерой выдающей себя за «гуру рынков и наставников» и теми ребятами — позволю себе привести пару постов Настоящего ТРЕЙДЕРА и ЧЕЛОВЕКА Александра Ермаченко".

Так вот утверждаю, и небезосновательно, что в 90-ых никто не умел торговать на фондовом рынке. Играли в рынок как в рулетку. А также занимались скупкой акций, да темными и полутемными делишками, и если кому удавалось урвать что-то существенное - сваливали за бугор. Кто остался, про того ничего и не слышно как про мастеров, ибо как не умели, так и не умеют, и таких примеров масса. большая часть ушла с рынка вообще, оставшаяся часть, за редчайшими исключениями, - сейчас в околорынке или манагеры.

А чтобы было понятно, какая пропасть действительно лежит между кустарными физ-мат умельцами того эмбрионного фондового рынка, из 90-ых, и нынешними мастерами, приведу в пример пост, который я прочитал не так давно, свежий пост, написанный обычным трейдером.

итак, для затравочки пару абзацев от атамана:

«В партикаузальных системах энтропия, по определению Неймана, равна “количеству (микроскопической) информации, которая теряется при (макроскопическом) описании”. Но в омникаузальных системах макросостояние, информационно богаче любого отдельного микросостояния. Поэтому при переходе с микро- на макроуровень информация не теряется, а приобретается, что и приводит, к отрицательной величине энтропии в таких системах.

Полным описанием любого микросостояния является его функция состояния (пси-функция в терминах Неймана), квадрат модуля которой интерпретируется как плотность вероятности. Она представляет собой результат взаимодействия пси-функций отдельных элементов. Поэтому любому весьма специальному микросостоянию, обеспечивающему реализацию маловероятного макросостояния, соответствует весьма специальный вид пси-функции. Повысить, причем резко, вероятность такого макросостояния можно лишь путем перенормировки вероятностей фсех микросостояний, которые в классической теории вообще полагаются равновероятными.

Таким образом, макросостояние фондового рынка обеспечивает реализацию соответствующих микросостояний через перенормировку вероятностей, в результате которой круг возможных микросостояний, а следовательно, и макросостояний, резко сужается, причем его мода может сместиться к самому “хвосту” распределения… таки дела. Вот, например, порядок (длинна непрерывной серии aaaa… или bbbb…) того макросостояния, что мы наблюдаем сейчас на рынке – равен 9+-1, что означает (для меня по крайней мере) что я встану в контртрендовый свинг, если в понедельник будет день роста».

Ну что, торговцы, много чего поняли? кто поглупее, подумали что это грааль наверно, ведь слов много умных… да еще индейскими легендами окутано все...

А вот вам нормальный текст нормального человека, опубликовано здесь (стр.126):

issuu.com/thewallstreet/docs/wallst_7_13

Основные постулаты внутридневной торговли

Эпиграф:

«удовольствие это быстротечное, поза нелепая, а расход энергии окаянный»-

имел ли ввиду Филип Дормер Стенхоп, 4-й граф Честерфилд, секс или внутридневную торговлю?

Вступление. Таймфрейм периода «интрадей».

Когда говорят о таймфрейме (торговом периоде), то очень часто сводят его к определению с очень узким смыслом — как масштаб графика цены. На самом деле понятие таймфрейма — ВАЖНЕЙШЕЕ в биржевой торговле, базовое, первоначальное и первопричинное, и требует полноценного осмысления каждым трейдером.

В зависимости от выбранного таймфрейма мы определяем торговые инструменты, объемы позиций, допустимые риски, формулируем личные торговые правила и основные постулаты своей торговой стратегии.

Таймфрейм в широком смысле — это временной период, в течение которого трейдер планирует завершить открытую сделку с запланированной прибылью, это масштаб желаемого/придуманного/играемого им будущего движения цены. Это не обязательно означает период удержания позиции, потому что по факту трейдер может закрыть сделку в результате «досрочного» достижения желаемых уровней цены/прибыли или по стоп-лоссу. Но это именно масштаб желаемого движения цены, которые трейдер играет в настоящий момент. А каким масштабом графика он пользуется для отслеживания рыночной ситуации — второстепенный и не самый важный вопрос, как правило масштаб графика трейдера на один-два таймфрейма меньше и больше масштаба играемого им движения: формирование недельных движений мы смотрим на «дневках» и «месяцах»; перспективы движения внутри торгового дня оцениваем по часовикам; играя возможное закрытие каждого часа, мы при этом активно пользуемся 5-минутными графиками.

Осознание того, в каком таймфрейме ты совершаешь сделку, какую прибыль и за какое время ты планируешь получить от нее, помогает по-другому оценить точку входа и скорректировать время и уровни выхода из позиции. Более того, необходимо для определения входа и выхода учитывать и календарное время, конец или начало месяца, время отсечек к годовым собраниям, время выхода корпоративной отчетности и прочее.

Забегая вперед, скажу, что для каждого таймфрейма существуют свои правила торговли и риск-менеджмент. Более того, в зависимости от таймфрейма правила игры могут меняться на ПРОТИВОПОЛОЖНЫЕ. Например, на малых таймфреймах надо резать прибыль, на больших — давать ей расти. На больших таймфреймах стоп-лоссы ставить нужно, на малых нужно правильно управлять объемом позиции, а игровые стопы не нужны вовсе. Большие таймфреймы караулят тренды, но контртрендовые стратегии в интрадее на порядок прибыльнее. Чем меньше («младше») торговый период, тем больше в нем активной торговли и меньше «инвестирования», меньше удержания торговой позиции, больший объем используемых заемных активов.

Сегодня мы поговорим о таймфрейме периода «интрадей», то есть о торговле внутри дня, о базовых правилах интрадейной торговли.

1. Суть внутридневной торговли.

Правильный трейдер-интрадейщик, которого мы в дальнейшем будем называть просто Трейдером, планирует открывать и закрывать сделку в течение торгового дня. Переносы через ночь (овернайт) возможны, но эти случаи он рассматривает как исключения.

Его целью является получение относительно стабильного дохода на растущем, падающем и «боковом» рынке за счет совершения арбитражных и коротких спекулятивных операций (использующих неэффективности рынка) с ограниченным риском.

Он не стремится обогнать рынок и ориентируется на абсолютную доходность.

Торгует он исключительно высоколиквидными российскими акциями («голубыми фишками»), в обе стороны, т.е. использует и лонг (покупку акций и продажу по ценам выше цены покупки), и шорт (продажа акций, взятых взаймы у брокера, и откуп их на рынке по более низкой цене).

Его торговля ведется ежедневно с постановкой временных целей выхода из позы в пределах одно-двухдневного интервала.

Его торговля ориентирована на частое совершение сделок с фиксацией небольшого дохода за каждую сделку в размере +0,5%+0,8% от объема позиции, которая может составлять от 20% до 200% от депо.

Он активно использует в торговле денежные средства, имеющиеся в его распоряжении, а также заемные активы (деньги и акции) брокера в пределах 1-го «плеча» (т.е. в размере до 100% от суммы депо).

Как правило, он не сохраняет позиции в акциях после завершения торгового дня (т.е. управляющий ограничивает риски междудневных колебаний путем продажи портфеля в конце торговой сессии и перехода в следующий день «в деньгах»).

В целом его стратегия носит арбитражный характер и ориентирована на «взятие» движений, которые возвращают цену акций во временно равновесное состояние, объективно соответствующее внешнему и внутреннему фону и сантименту фондового рынка в данный момент, путем быстрых сделок при ограниченных рисках долгого нахождения в открытой позиции.

Доходность своей торговли трейдер предполагает на уровне +0,5+1% в неделю или около +6+12% в квартал (т.е. 24-48% годовых без реинвестирования дохода, или в пределах 60% с учетом реинвестирования).

Трейдер знает, сколько его система, выстроенная под его психологические особенности и убеждения о рынке, способна генерировать прибыль в ЗАДАННЫЙ ПЕРИОД времени в более-менее безопасном режиме, то есть он знает свою СКОРОСТЬ зарабатывания.

Итак, суть внутридневной торговли заключается в прогнозировании и «взятии» движений, возвращающих цены к временно равновесным (средним) от крайних точек движения цены. Именно это предполагает взятие (набор) позиции в районе истощения сильного, но короткого движения вниз (в районе минимумов дня, или двухдневного минимума) или, наоборот, при истощении покупательского спроса — в районе максимумов дня.

В этом случае даже небольшой объем может обеспечить взятие позиции в зоне, близкой к экстремумам дня. Большой объем на покупку/продажу сам может создать такие экстремумы с очень большой вероятностью, что обеспечит «инициатору» эффективную сделку, с учетом средней внутридневной амплитуды движения (дневного размаха) по любой бумаге от «лоя» (дна) до «хая» (вершины) в размере 2-2,5%.

Такой подход легко масштабируется до 20-30 млн. долларов США под управлением Трейдера.

При большем размере депо представленная стратегия одно-двухдневных движений легко превращается в «недельную» стратегию, когда движения рынка рассматриваются более размашистые, и поза увеличивается в течение дня, но к концу каждой сессии значительно сокращается, а в конце недели как правило закрывается полностью. Т.е. торговля в рамках микротрендов может осуществляться на 5-6 высоколиквидных бумаг на реально большие суммы.

Интрадей хорош именно в сочетании с краткосрочной торговлей. Идеально выбрать направление, наметить краткосрочные цели, и вести к ним свой инструмент с интрадейными перезаходами — это увеличивает доходность в разы по сравнению со среднесрочным «держанием».

2. Техника интрадея

Позиция набирается в районе предположительных хаев или лоев дня. Интрадей — это обычно контрпозиция явленному движению. Сначала Трейдер ждет движение, а потом играет на опережение отката или отскока, предугадывая действия более крупных игроков. Иногда игра может быть построена и на ожидании движения, но взять позицию в «стоячем стакане» — для интрадейщика нередко означает потерю времени. Хорошая позиция держится обычно от 20-30 минут до часа. Большая часть отскока нередко играется в первые две пятиминутных бычьих свечи.

Таким образом, Трейдер стремиться набрать позицию таким образом, чтобы ПОСЛЕ ЭТОГО депо колебалось вокруг нуля доходности с КОНТРОЛИРУЕМОЙ и ожидаемой амплитудой. Он исходит из того, что чем более его торговая система адаптирована под различные состояния рынка, тем четче его ТС выписывает колебания вокруг нуля доходности (посмотрите разные таймфреймы — цена акций тоже колеблется вокруг каких-то ключевых уровней, иногда очень размашисто, до +-30%, но это все равно колебания).

Трейдер готов к колебаниям доходности депо в пределах +-0.5% (более рисковая игра предполагает колебания +-1.5%), это и определяет его входы и выходы, он ищет такие входы, чтобы цена могла пройти не более такого расстояния против его позиции, которое даст ему убыток не более чем в -0.5% к депо, но при этом также может с большой вероятностью и выдать +0.5% к депо, и когда будет плюс полпроцента прибыли, наш Трейдер ее зафиксирует.

Иными словами, Трейдер собирает небольшую прибыль при колебаниях вокруг нуля доходности. Он ищет момент, когда цена высоколиквидной акции претерпела быстрое и сильное изменение в одну сторону, и за ближайшие 20-30 минут может вернуться или отскочить на полпроцента/процент и берется сыграть это статистическое преимущество.

Наш Трейдер играет определенный размах движений цены с учетом уровня своего входа (уровня своей средневзвешенной цены), а не движения своего счета. Он полагает, что рынок ничего не знает про то, что у вас -1%, или -2%. Может случиться, и на самом деле это чаще всего бывает так, что именно тогда, когда у вас такой убыток, что вы торопитесь сократить объем позиции, следует поступать наоборот и увеличивать объем убыточной позиции.

Риск — это не только сумма, которую Трейдер готов потерять в трейде. Существует риск неполучения ожидаемого профита — мало ли ситуаций, когда ради +10% человек не фиксирует +7% и уезжает в минус? И пример с тейк-профитом в +10% и со стопом в -1% — из этой же серии: в обычной ситуации риск не получения дохода чрезвычайно велик.

Поэтому Трейдер не применяет в интрадее стоп-лоссы, и не режет убытки на -0.5% к позе от точки входа, для него новое снижение лишь повод добавить к позиции (он набирает позицию «лесенкой»), потому что у второго более точного входа еще больше вероятности дать прибыль.

Весь риск и манименеджмент в интрадее сводится к тому, что Трейдер управляет только средневзвешенной ценой и объемом торговой позиции, и вовсе не зависит от изменений своего счета.

А как же риски получить неконтролируемый убыток? — воскликнет просвещенный читатель, и поспешит с вопросом, потому что мы с удовольствием расскажем об этом чуть ниже.

3. Ограничение рисков в интрадее

По мнению Трейдера, игроки самых больших торговых периодов несут и самые большие риски в торговле. Самая безопасная торговая позиция «кэш», она же самая богатая по возможностям. Наш Трейдер находится в кэше до 80% торгового времени, ожидая благоприятный вход — это первая защита от повышенных рисков.

Далее, самые большие риски для Трейдера представляют собой переносы позиции через ночь, так как утренние «гэпы» создают слишком большой по интрадейным меркам убыток, если пошло не так, и нередко ломают игру на день (в 2006 году гэпы в +-5% были не редкостью).

В то же время Трейдер сокращает объем позиции, если отменились предпосылки к ожидаемому им движению. И наоборот входит в трейд там, где убыток ограничен согласно предыдущей логике движения.

Когда Трейдер выходит из позы? Когда нет условий для извлечения прибыли из данной позиции. То есть надо постоянно исходить не из того, что происходит со счетом, а ИЗ ДРУГОГО: есть возможность взять прибыль, или нет. Если да, то можно сидеть и терпеть убыток, если нет такой возможности, то даже в плюсовой позе нельзя находиться, убытки найдут тебя сами.

В отличие от наемных управляющих, которые обязаны находиться в позиции, и должны находиться в лонгах даже тогда, когда это бесполезно — и тогда они сидят, ждут чуда и в итоге режут убытки, в отличие от них у частного трейдера другие возможности — он может быть в кэше, когда не видит возможности для извлечения прибыли.

4. Стопы в интрадее

Чем меньше таймфрейм, тем меньше потребность в стопах как таковых. Потому что выходить надо при отмене условий, которые способствуют получению профита в ближайшее время, а точнее в вашем таймфрейме.

Стоп-лосс — это обычно самый невыгодный способ выйти из позы. Это максимальный убыток, который вы теоретически готовы принять в сделке. Как правило, именно такой убыток вы и фиксируете в итоге.

Есть другая техника — ты даешь рынку пройти против тебя, и выходишь на возвратном движении. Здесь точность выхода на порядок выше.

Наш Трейдер не ставит стопы, потому что это самый невыгодный способ выйти из позиции и проще сократить позицию на возвратном движении цены, переждав виртуальный убыток.

Виртуальный убыток — это всего лишь потеря времени, отсрочка в достижении плановой прибыли в рамках своего таймфрейма. Об этом мало говорят, но каждый человек имеет свою СКОРОСТЬ зарабатывания благодаря своей торговой системе. Поэтому и терять нужно строго индивидуально, а не следовать советам теоретиков, что мол надо ограничивать убытки от трейда двумя процентами от размера торгового капитала.

Многие слышали истории, как люди сливают счета не поставив стопы. На самом деле нередко ставится телега впереди лошади. Слив идет от использования чрезмерных плечей, от неправильно выставленных стоп-лоссов, которые срабатывают один за другим… да что там, все падения и кризисы происходят только от цепной реакции по ограничению убытков.

Суммы, проигранные трейдерами на стопах, многократно больше суммы убытков, которые совокупно получают те, кто стопы не ставит. Внимание, вопрос: на ком больше зарабатывает биржевой консорциум? Кто является его жертвой априори и кому выгоден миф о стопах?

Игровые стопы на младших таймреймах недопустимы. Однако всегда надо ставить катастрофические стопы, которые зависят только от поведения играемого актива — если минус 3% можно было ожидать, но -5% — нет, и это уже игра в новом, более низком диапазоне цен, то на -5% нужно сокращать позицию вне зависимости, какой убыток она причинила на счете.

Нет в интрадее другого стопа, как размер отведенной на позицию СУММЫ денег! лучше думать не о максимальной просадке, а о том, на сколько у вас лонга или шорта должно быть по деньгам при таких уровнях цен, вы должны знать свою меру лонгов и шортов для каждого уровня цены!

Умение торговать складывается из умения распоряжаться кэшем (отрабатывается вход в позицию), и умения распоряжаться акциями (ведение позиции и выход из нее). Вести позицию надо учиться (это сложно и интересно), тогда вы поймете, что цель интрадейного входа лесенкой — не набрать необъятный объем с максимальным риском, а купить конкретно нужный вам объем акций и довести позицию до цены дальше средневзвешенной цены покупки, получив прибыль. Я утверждаю, что НИКТО И НИКОГДА не сможет научиться ставить стопы правильно, можно только угадывать, когда выйти по стопам выгодно, а когда лучше переждать! На рынке очень много движений, и человек, и графики, и индикаторы дают слишком большую погрешность, должна быть система, которая объективно не зависит от ваших страхов. Нельзя научиться ставить стоп идеально, но можно с очень большой вероятностью определять ПОВТОРЯЕМЫЕ, а значит безопасные уровни! а, следовательно, можно набрать позицию так, чтобы ее средневзвешенная была лучше повторяемого уровня, и при этом вы не должны выйти за свой максимальный ОБЪЕМ позы, а не за максимальный размер риска или убытка. ЭТО СОВЕРШЕННО ДРУГОЙ ПОДХОД!

5. Основные постулаты интрадея от Трейдера.

1) Надо искать трейды (сделки от кэша до кэша) внутри сессии.

В интрадее позиции должны открываться и закрываться внутри дня, перенос овернайт — это не просто исключение, это переход на другую стратегию. Надо ориентироваться исключительно на внутридневной тайминг — если осталось полчаса до закрытия сессии или до выхода важного блока американской статистики — то ваша торговля превращается в лотерею.

2) Следует составить прогноз по рынку, чтобы определить направление игры.

Первым делом надо определить в какую сторону играть, вверх или вниз. если нет понимания, где фишка и рынок в целом окажется через час, то стоит подождать этот час в кэше.

Торговля Трейдера — это 1) умение видеть рынок 2) умение выработать и соблюдать свои правила торговли 3) контролировать риски.

Самое простое — это научиться видеть рынок — но прогнозы не помогают соблюдать правила торговли (2) и контролировать риски (3), они помогают только видеть рынок (1), выделять преобладающего игрока, выделять наиболее значимые события из новостного фона. Это кусочки ИНТУИТИВНОГО анализа, за которым будущее, ибо ни ТА ни ФА не дают никакой динамики и всегда оперируют прошлым.

3) Важно правильно выбрать акцию для игры — для интрадея это очень важно.

- Распределите в течение своего таймфрейма фишки по убыванию/возрастания процента изменения цены, и НЕ ИГРАЙТЕ В ПЕРВЫХ ДВУХ ЛИДЕРОВ роста (в шорт) и падения (в лонг). ИГНОРИРУЙТЕ ЭТИ ФИШКИ, в них в этот день играет НЕ ВАШ, А БОЛЕЕ СТАРШИЙ ТАЙМФРЕЙМ, цели которого вам не увидеть вблизи, только на «его» графиках!

- Акция должна быть «горячей», т.е. торговаться энергично (с высокой скоростью обмена крупными покупками и продажами по рынку), с такими объемами бидов и оферов, выставляемых в стакан, чтобы твоя позиция легко могла быть закрыта с минимальным шагом.

- Акция должна быть в день игры волатильной, легкой на подъем и спуск. Например сберпреф проходит процент, пока сбероб проходит полпроцента, а ГП 0,3%.

- Акция должна двигаться адекватно внешнему фону — если она торгуется как-то иначе, не падает, не растет, хотя есть причины для движения, то на сегодня это акция-ловушка.

- Если выбирается нефтяная акция или ГМК, то стоит играть только сонаправленно движению цены нефти или никеля, т.е. правило простое — не лонжить нефтянку на падающей нефти. Если выбираются банки, то надо смотреть американский премаркет и как ведут себя акции банков в Европе.

- Если акция лидер или явный аутсайдер рынка, то играть ее стоит только сонаправленно уже явленному ею движению, не шортить лидера, если нет четкого негатива, да и в этом случае лучше шортить акцию из середины списка. Также не стоит играть в интрадее акцию, по которой у тебя брокер не дает шорты, надо иметь все возможности для игры.

- За акцией надо наблюдать хотя бы два-три дня перед тем, как играть в ней на полный объем. Наблюдая акцию, надо держать перед глазами стаканы всех акций данного сектора, т.е. совокупно ГМК и северсталь и ММК; ГП, РН и лук и татнефть; сберы и втб — это важно, между ними очень часто работают взаимосвязи.

Позиция должна быть такой, чтобы хватило на 2-3 заявки, при этом заявка по более выгодной цене должна быть больше, желательно в полтора-два раза. при этом плечевая поза должна браться с тем расчетом, что она должна быть быстро сдана в плюс, и не должна быть в минусе. Т.е. правильно использовать плечи не как кредит, а как аварийную позицию, когда цена такая, что многовероятен немедленный возврат и сделка выглядит сверхпривлекательно. Для каждой бумаги в зависимости от размера вашего депо определите удобные объемы, например 10 или 20 000 лотов, чтобы не путаться когда будете ее сдавать. Взяв позицию, СРАЗУ ставьте заявку там, где вы рассчитываете выйти, потом исправите, но иногда можно тут же из позы выйти с профитом, чем точнее вы входите, тем меньше время вашего нахождения в позе, в интрадее важно не столько взять +1% вместо +0,5% к позе, а важно взять быстро, не высиживая, чтобы иметь свободными руки и деньги для других сделок, иногда более перспективных. Не стесняйтесь сдавать позицию в ноль, если движения в вашу сторону не происходит 10-15 минут, лучше выйти и снова оглядеться.

5) Пробуйте сначала мысленную первую сделку или на очень маленький объем.

Выбрав направление, акцию, и определив объем, первую сделку всегда совершаем мысленно, типа «вот здесь бы я взял, чтобы там сдать», и 5 минут наблюдаем, что происходит с этой виртуальной позицией (для такой настройки неплохо помогает демосчет). Нередко настроение или другой человеческий фактор дает погрешность при входе в сделку, сначала надо настроиться на рынок. Нередко ошибка входа оказывается в полпроцента и более, нередко именно наблюдая за виртуальной позой обнаруживаешь, что в данный момент фишка ведет себя неадекватно и непредсказуемо, и отказываешься от игры в ней совсем. обычно первая реальная сделка идет примерно через 0,4-0,6% после мысленного входа.

6) В интрадее очень редко когда стоит играть на «пробой» уровней.

Даже если уже пошло агрессивное движение, не стоит торопиться, и по-прежнему надо выставить свою ранее выверенную заявку. Главное правило интрадея — не поддаваться сильному движению в стакане, не метаться, не хватать позу только потому, что пошло движение. Также надо избегать в интрадее сделок «по рынку», не бейте в крупную чужую заявку, если готовы брать/продавать, ВСЕГДА ставьте заявку на более выгодных уровнях, это даст вам время если что снять ее. Или наберите заявку и подержите ее «в воздухе», на всякий случай имея в виду, что все-таки ударите в чужую крупную встречную заявку, нередко это дает более выгодный вход или выход, а иногда влечет и отказ от сделки.

7) Соблюдайте риск-менеджмент (включая управление риском не достижения цели).

Интрадей ориентирован на то, что позиция должна приносить от 0,3% до +1% процент прибыли.

Не входите в позицию, если вы не видите потенциал движения в вашу сторону хотя бы на процент, у вас должен быть запас в движении.

Если вы взяли не у лоев, то отсчитайте 1% от показанных реальных лоев и измените точку своего выхода из позы, даже пусть это в ноль, не пытайтесь вытянуть больше, лучше перезайдите. Отсчитывайте размахи ТОЛЬКО от явленных хаев и лоев, а не от вашего входа в позицию!

Графики перед собой надо держать пятиминутные, исходите из того, что редко какой отскок после пролива укладывается в одну пятиминутку, обычно в две-три, так что если удалось взять у лоев, то держите до окончания второй белой свечи.

Если вы из крупного минуса выходите в плюс - обязательно выйдите в кэш и осмотритесь, «подержите» плюс в руках, нередко люди ждут плюса после убытков, не фиксируют его и снова уезжают в минус, на этот раз надолго.

Трейдер обращает Ваше внимание, что самое главное в торговле — это вовсе не прирост депо в процентах и рублях. Самое главное — ваши правильные действия, которые собственно и приводят к успеху на бирже.

постпиграф:

… несмотря на распространенное заблуждение, секс не так энергозатратен, как думает большинство. От партнера лучше в течение часа убегать (энергозатраты — 485 ккал), уплывать (460 ккал) или даже просто быстро уходить (215 ккал), чем заниматься любовью. Надеюсь мне удалось показать, что интрадей стоит затраченных на его изучение энергии.

Подписаться на:

Сообщения (Atom)